Market Maker

Inhaltsverzeichnis

- Was ist ein Market Maker?

- Wie erfolgt üblicherweise die Preisbildung an der Börse?

- Warum ist Market Making überhaupt erforderlich?

- Welche Vorteile hat das Market Making?

- Welche Komponenten können den Preis beim Market Making beeinflussen?

- Wie erfolgt die Preisbildung bei Zertifikaten?

- Verdient der Market Maker an den Verlusten der Anleger?

- Fazit

- Bei welchem Broker handeln?

Was ist ein Market Maker?

Einfach ausgedrückt ist ein Market Maker (= Marktpfleger, Marktmacher) ein Akteur des Finanzmarktes, der anderen Marktakteuren dauerhaft als Kontrahent zur Verfügung steht. Hierzu wird vom Market Maker fortlaufend ein Preis gebildet, der jedoch erheblich von seinem finanzmathematischen Wert abweichen kann. Zum Einsatz kommt ein Market Maker immer dann, wenn beim Wertpapierhandel die Preisermittlung aus Angebot und Nachfrage nicht funktioniert.

Das ist insbesondere dann der Fall, wenn keine ausreichende Liquidität oder Marktbreite vorliegt (z.B. bei Anlagezertifikaten und Hebelprodukten). An dieser Stelle springt der Market Maker ein, um im Idealfall jederzeit einen Handel mit den entsprechenden Wertpapieren zu ermöglichen.

Dadurch, dass der Market Maker den Preis scheinbar willkürlich festlegen kann, sehen viele Anleger einen Betrugsverdacht. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) stellt eine Häufung von Beschwerden bei der Feststellung von Preisen fest. Nun stellt die BaFin im hauseigenen Journal (Ausgabe Januar 2019) fest: In der Regel findet überhaupt kein Betrug statt.

Wie erfolgt üblicherweise die Preisbildung an der Börse?

Normalerweise wird der Preis für Aktien oder Anleihen an der Börse aus Angebot und Nachfrage ermittelt. Die Preisermittlung erfolgt dabei typischerweise über das sogenannte Orderbuch. Hier werden aktuelle Kauf- und Verkaufsaufträge gesammelt. Im Ergebnis kann hier ein Preis ermittelt werden, zu dem die größte Anzahl an Marktteilnehmern bereit ist, das entsprechende Wertpapier zu kaufen bzw. zu verkaufen.

Demzufolge treffen hier die einzelnen Marktakteure direkt aufeinander und gewährleisten selbst die Liquidität des Marktes. Problematisch wird dieses System, wenn keine ausreichende Anzahl an Kauf- bzw. Verkaufsaufträgen vorliegt. In diesem Fall ist eine zuverlässige Preisermittlung auf Grundlage von Angebot und Nachfrage nicht möglich. Dann kommt der Market Maker ins Spiel. Dieser nimmt dabei die Rolle des Marktkontrahenten ein und sorgt auf diesem Weg für Liquidität. So wird die Handelbarkeit von betreffenden Wertpapieren, zu denen zumeist Anlagezertifikate und Hebelprodukte gehören, sichergestellt.

Warum ist Market Making überhaupt erforderlich?

Aktuell können im Freiverkehr ungefähr 1,7 Millionen Zertifikate gehandelt werden. Zum Vergleich: Bei den Aktien ist die Zahl an der Frankfurter Wertpapierbörse mit ungefähr 11.200 nur ein Bruchteil so hoch. Die begrenzte Auswahl an Aktien ermöglicht deshalb eine problemlose Preisbildung über Angebot und Nachfrage.

Beim Handel mit Anlagezertifikaten und Hebelprodukten findet sich hingegen nicht für jedes einzelne Produkt eine ausreichende Anzahl aus Kauf- und Verkaufsvorgängen, die eine „natürliche“ Preisbildung ermöglichen würde.

In der Konsequenz würden Besitzer von entsprechenden Zertifikaten normalerweise erheblich in ihrer Flexibilität eingeschränkt werden. Sie müssten lange auf einen Kontrahenten warten, was insbesondere die Liquidität erheblich einschränken würde.

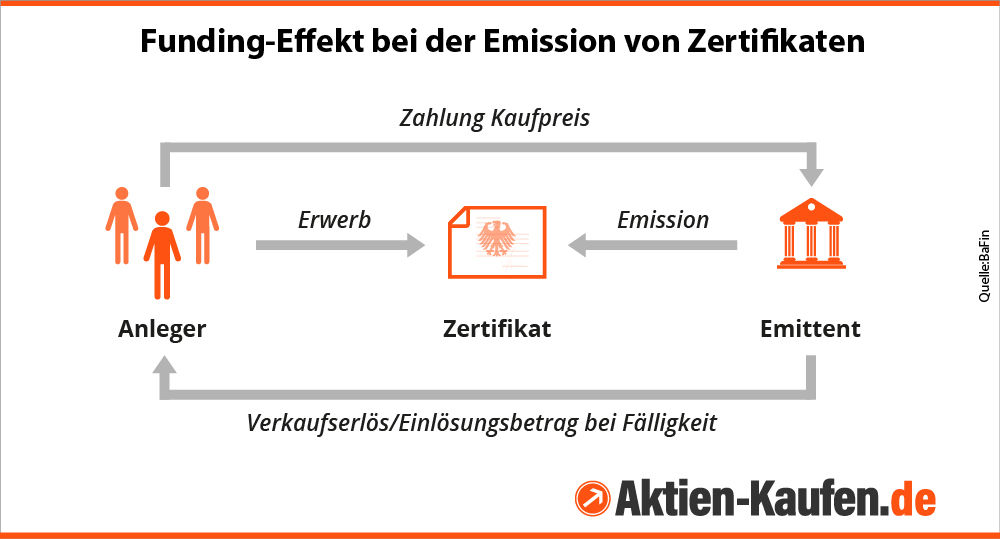

Um dieses Problem zu beheben, nimmt in diesem Fall der Market Maker die Rolle des Kontrahenten ein und stellt damit fast kontinuierlich die Handelbarkeit von Zertifikaten und Hebelprodukten sicher. In den meisten Fällen agieren die Emittenten bei den betreffenden Wertpapieren dabei selbst als Market Maker und stellen nach eigenem Ermessen die Preise.

Welche Vorteile hat das Market Making?

Das Market Making ermöglicht dem Anleger ein Zertifikat noch während der Laufzeit zu veräußern. Darüber hinaus bietet die ständig erfolgende Preisbildung den Vorteil, dass der Anleger über den Wert seiner Zertifikate auf dem Laufenden gehalten wird und somit von plötzlichen Überraschungen zum Laufzeitende verschont bleibt.

Insgesamt gewährleistet der Market Maker die am Markt so wertvolle Liquidität, da der Marktmacher immer die Gegenpartei beim Handel (Marktkontrahent) einnimmt, obwohl das geringe Angebot bzw. die geringe Nachfrage für das einzelne Zertifikat eine zuverlässige Preisbildung eigentlich gar nicht zulassen würde.

Wichtig zu wissen ist jedoch, dass sich die Emittenten nicht zur ständigen Preisstellung verpflichten. Dementsprechend kann es durchaus zu temporären Preisaussetzungen kommen, die beim Anleger schnell den Eindruck einer Manipulation erwecken können. Die Gründe für eine solche Preisaussetzung können dabei vielfältig sein (siehe unten).

Da ein Emittent jedoch vor allem am Wertpapierhandel verdient, sorgt dieser im eigenen Interesse für eine kontinuierliche Preisstellung und stellt somit die Handelbarkeit der Zertifikate sicher.

Welche Komponenten können den Preis beim Market Making beeinflussen?

Dadurch, dass die Preisstellung hier allein im Ermessen des Market Makers liegt, entsteht beim Anleger schnell ein Gefühl der Willkür. Tatsächlich lässt sich nicht nachvollziehen, wie der Emittent auf den jeweils angebotenen Preis kommt. Jeder Emittent greift stattdessen auf interne Preisbildungsmodelle zurück. Wie bereits erwähnt basiert die Preisstellung hier nicht auf Basis von Angebot und Nachfrage. Selbst BaFin und die jeweilige Wertpapierbörse haben hier keine Möglichkeit, sich in die Preisbildung einzumischen. Aber welche Komponenten sind für den Market Maker bei der Preisbildung konkret entscheidend?

- Entwicklung des Basiswertes

- Kosten der Risikoabsicherung (sog. Hedging-Kosten)

- Kosten für Strukturierung bzw. Vertrieb der Zertifikate

- Marge (= Spanne zwischen An- und Verkaufspreis)

Wie erfolgt die Preisbildung bei Zertifikaten?

Irrtümlicherweise geht so manch ein Anleger davon aus, dass sich die Kursentwicklung des Basiswertes unverändert auf das jeweilige Zertifikat überträgt. Da die Preisbildung jedoch wie oben beschrieben von weiteren Komponenten abhängt, ist eine solche lineare Abbildung natürlich keinesfalls zu erwarten. Allgemein sollten Anleger daher beachten, dass der Preis für das jeweilige Zertifikat mitunter erheblich vom finanzmathematischen Wert abweichen kann.

Übrigens: Ein Market Maker ist zumindest gegenüber dem Anleger nicht verpflichtet, fortlaufend unverbindliche Kauf- bzw. Verkaufskurse bereitzustellen. Selbst wenn das in den Allgemeinen Geschäftsbedingungen (AGB) der Börsen so festgelegt ist, besteht diese Pflicht regelmäßig nur gegenüber der Börse und nicht etwa gegenüber dem einzelnen Anleger. Von daher ergibt sich für den Market Maker keine rechtliche Verpflichtung, kontinuierlich Preise zu stellen.

Beispiele für legitime Aussetzung der Preisfeststellung

- Marktstörungen

- Außergewöhnliche Umstände

- Außergewöhnliche Kursentwicklung des Basiswertes

- Volatile Märkte

- Technische Störungen

Nach erfolgter Preisaussetzung wird der Handel gegebenenfalls mit einem Kurssprung wieder normal fortgesetzt.

Verdient der Market Maker an den Verlusten der Anleger?

Eine weitere interessante Frage ist, ob der Market Maker am Verlust der Anleger mitverdient. Wäre das der Fall, hätten die Marktpfleger natürlich ein Interesse am Misserfolg des Anlegers. Grundsätzlich ist es laut dem Deutschen Derivate Verband das Ziel eines jeden Emittenten, bei jedem Geschäft eine risikoneutrale Position einzunehmen. Hierzu werden vom Emittenten bzw. Market Maker sogenannte Hedge-, also Absicherungsgeschäfte, abgewickelt. So kann der Emittent zum Beispiel den entsprechenden Basiswert der jeweiligen Zertifikate als Absicherung erwerben. Im Ergebnis würde durch diese Vorgehensweise eine risikoneutrale Position des Market Makers erreicht werden.

Achtung: Solche Absicherungsgeschäfte sind nicht gesetzlich vorgeschrieben, sondern werden je nach Emittenten auf freiwilliger Basis abgewickelt. Deshalb kann eine risikoneutrale Positionierung des Market Makers nicht garantiert werden.

Fazit

Die Preisbildung erfolgt im Falle von Optionsscheinen und Zertifikaten nicht aus Basis von Angebot und Nachfrage. Stattdessen legt der jeweilige Emittent den Preis nach eigenem Ermessen fest. Zu den entscheidenden Komponenten für die Preisbildung gehören neben der Entwicklung des Basiswertes die Kosten für Strukturierung, Vertrieb, Marge sowie für die Risikoabsicherung

In Einzelfällen kann es zu einer kurzzeitigen Aussetzung der Preisfeststellung seitens des Market Makers kommen. Ursächlich hierfür sind beispielsweise Marktstörungen, außergewöhnliche Entwicklungen des Basiswertes oder technische Störungen.

Insgesamt gewährleistet das Market Making insbesondere bei Anlagezertifikaten und Hebelprodukten die Liquidität, da die Marktmacher hier jeweils die Rolle des Marktkontrahenten einnehmen.

Eine Preisermittlung auf Basis von Angebot und Nachfrage ist hier aufgrund der großen Anzahl (ca. 1,7 Millionen Zertifikate im Freiverkehr) nicht für jedes einzelne Produkt möglich. Das Market Making sorgt also dafür, dass auch für diese wenig liquiden Wertpapiere am Sekundärmarkt ein Preis gestellt werden und dadurch die Handelbarkeit sichergestellt werden kann.

Bei welchem Broker handeln?

Wie eingangs beschrieben, sorgen Angebot und Nachfrage zusammen mit dem Agieren von Market Makern bei allen börsengehandelten Wertpapieren für eine Zusammenführung von Kauf- und Verkaufsorders. Bei welchen Brokern Sie dabei am günstigsten kaufen und verkaufen können, zeigt unser Vergleich:

Autor: Christian Finkenbrink